公開日:

貯蓄

【元銀行員と考える】新NISAとiDeCoどっちを使う?

2024年からスタートする新NISA。非課税期間が無期限化されたことから、iDeCoと同様に長期での資産運用が可能となりました。そのため、「新NISAとiDeCoのどっちを使えばいいの?」と悩む声も聞かれています。

そこで本記事では、新NISAとiDeCoの使い分け方について解説していきます。記事の後半では、元銀行員の筆者が予定している使い分け方についても紹介しますので、ぜひ資産運用を始める際の参考にしてみてください。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

目次

1.新NISAとiDeCoの比較

まずは、新NISAとiDeCoの制度の違いを確認しましょう。「投資期間」「投資対象」「投資金額」「節税メリット」の4つの観点から比較していきます。

1-1.投資期間

|

|

新NISA |

iDeCo |

|

投資期間(加入期間) |

無期限 |

・第1・3号被保険者は60歳まで |

現行のNISA制度では非課税期間が定められていましたが、新NISAでは投資期間が無期限へと変更されます。

現行NISAでは、つみたてNISAの非課税期間である20年間が最長の投資期間であったため、より長期での資産形成手段としてはiDeCoの方が優位性がありました。たとえば、30歳の人が「老後の生活資金のために貯蓄をしたい」と思っても、つみたてNISAでは50歳のときに非課税期間の終了を迎えてしまうためです。

それが新NISAでは無期限化されるため、若年層でも長期の資産形成として活用することが可能となります。

一方のiDeCoも年金制度の改正を受け、2022年5月より加入対象が拡大されました。これまでは原則60歳までしか加入できませんでしたが、改正後は65歳まで掛金の積立ができるようになっています(第2号被保険者・任意加入者のみ)。

1-2.投資対象

|

|

新NISA |

iDeCo |

|

|

つみたて投資枠 |

成長投資枠 |

||

|

投資対象 |

金融庁の基準をクリアした投資信託 |

国内外株式 |

投資信託 |

iDeCoでは、投資信託や定期預金によって掛金の運用を行います。ラインナップは金融機関によって異なるものの、多いところでも35種類程度であるため、初心者でも選定しやすいことが特徴です。

一方、新NISAでは「つみたて投資枠」と「成長投資枠」の2つに分かれており、それぞれ投資対象が異なります。成長投資枠では、株式の個別銘柄にも投資ができるため、iDeCoに比べて投資対象が幅広いことが特徴です。

1-3.投資金額

|

|

新NISA |

iDeCo |

|

投資金額 |

【年間投資枠】 |

【第1号被保険者】 |

iDeCoでは加入区分によって月額の上限が定められています。自営業者などの第1号被保険者は、他の加入区分に比べて掛け金の上限額が高くなっていますが、これは会社員や公務員よりも年金制度が手薄であるためです。厚生年金の制度がない自営業者の救済措置と考えるとよいでしょう。

一方、新NISAでは「生涯投資枠」という仕組みが新たに設けられました。生涯投資枠の1,800万円に達すると、新たに非課税での投資ができなくなるため、計画的に投資枠を消費することが大切です。

新NISAの生涯投資枠の使い方についてはコチラの記事をご覧ください。

1-4.節税メリット

|

|

新NISA |

iDeCo |

|

非課税対象 |

・金融商品への投資で得られる配当金 |

・譲渡益 |

新NISAで非課税の対象となるのは、現行NISAと変わらず配当金や分配金、譲渡益です。通常は20.315%の税金がかかるところが非課税となるため、節税効果としては大きなメリットがあります。

一方、iDeCoでは譲渡益が非課税になることに加えて、「掛金の全額所得控除」と「受給時の所得控除」が受けられることが特徴です。NISAには所得控除の仕組みはないため、この点が大きな違いとなります。

2.【ケース別】新NISAとiDeCoの使い分け

資産運用を行う際は、まず「何を目的に資産運用を行うのか」という目的を明確にすることが大切です。ここからは、資産運用の目的別に新NISAとiDeCoの使い分け方を紹介していきます。

2-1.節税メリットを活用したい人はiDeCo

より節税メリットを活用したい人は、iDeCoの利用を検討しましょう。

NISAでは配当金や分配金、譲渡益にかかる税金が非課税となりますが、iDeCoではそれに加えて所得控除が受けられます。

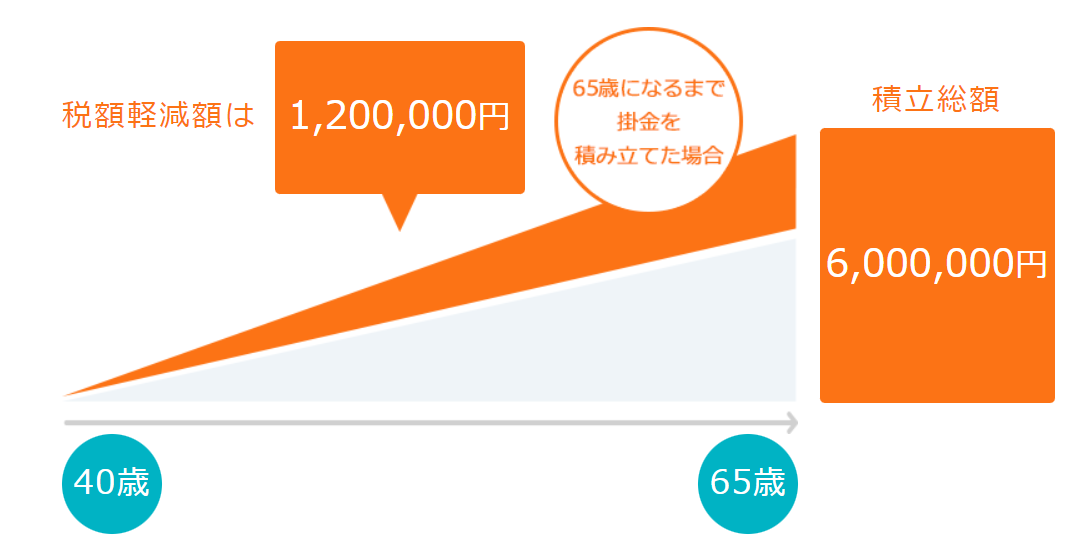

ここで、iDeCoの公式サイトのシミュレーションを利用して、節税効果を確認してみましょう。

|

【前提条件】 |

画像引用:iDeCo公式サイト「かんたん税制優遇シミュレーション」

同シミュレーションによると、iDeCoの所得控除による節税効果は次の通りです。

|

|

iDeCo加入時 |

iDeCo未加入時 |

|

課税所得(所得税) |

2,776,600円 |

3,016,600円 |

|

課税所得(住民税) |

2,826,600円 |

3,066,600円 |

|

所得税額 |

180,160円 |

204,160円 |

|

住民税額 |

282,660円 |

306,660円 |

iDeCo未加入時に比べて、所得税・住民税ともに年間2万4,000円の節税効果が出ています。仮に65歳まで拠出を続けると、25年間で120万円の節税効果が得られる計算です。

NISA制度ではこうした所得控除の仕組みはないため、「資産形成をしながら税金対策もしたい」という人は、iDeCoの利用が向いているでしょう。

2-2.配当・優待目当ての人は新NISA

配当金や株主優待を目的に投資をしたい人は、新NISAの利用がおすすめです。

iDeCoでの投資対象は投資信託・定期預金となっており、株式の個別銘柄には投資ができません。そのため、「配当金で定期的な収入を作りたい」、「株主優待で投資を楽しみたい」という人は、新NISAを利用した投資を検討しましょう。

また、新NISAで注意したいのが、生涯投資枠の上限額です。新NISAでは生涯投資枠が1,800万円に設定されていますが、その内個別銘柄への投資で利用できるのは1,200万円までとなっています。

成長投資枠の1,200万円を超えると非課税での投資はできなくなるため、「1,200万円をどのようなポートフォリオで投資するか」という点をよく検討することが大切です。

なお、残りの600万円については、つみたて投資枠での利用に充てられます。「生涯投資枠を全額使い切りたい」という場合は、投資信託の積立投資も併せて利用する計画を立てましょう。

2-3.老後資金の準備は併用も可

「老後資金の備えをしたい」という場合は、新NISAとiDeCoを併用することもおすすめです。

新NISAとiDeCoは、どちらか一方だけの利用に留める必要はありません。制度の違いを押さえたうえで、2つを併用していく方法も考えてみましょう。

たとえば、iDeCoを始めるときに「原則60歳までは引き出しができない」という点がネックになる人もいるかもしれません。「老後の備えをしたいけど、途中でお金が必要になったら引き出しができるようにもしたい」という人は、iDeCoと新NISAを併用することで急な資金需要にも対応できるようになります。

新NISAとiDeCoには、それぞれ便利な点とそうでない点があるため、お互いを補い合う意味でも2つを併用することを検討してみましょう。

3.元銀行員はどう使う? 新NISAとiDeCoの活用方法

ここからは、元銀行員である筆者のNISA制度とiDeCoの使い分け方について紹介していきます。現行制度と新制度それぞれ紹介していきますので、ぜひ参考にしてみてください。

3-1.現行制度での使い分け方

|

【現行制度の利用状況】 |

現行制度では一般NISAを利用しています。つみたてNISAは制度開始の1年間のみ利用しましたが、個別銘柄へ投資ができない点と、非課税枠が40万円と少額であることから、翌年は再度一般NISAへと変更しました。

現在は、一般NISAで国内外の株式や投資信託を購入しています。基本的には積立投資で毎月購入し、相場を見ながら追加購入をする形がメインです。

また、iDeCo制度も併用しながら私的年金の備えも行っています。銀行勤務時代は、途中で企業型iDeCoが導入されましたが、節税メリットの恩恵が実感しにくかったため、月1万円の拠出に留めていました。

銀行退職後に金融ライターとして独立した後は、税金や社会保険料の負担の大きさから「何か対策をしなければ」と考え、iDeCoを満額の6.8万円まで引き上げるようになりました。年間81万6,000円もの所得控除が受けられるのは、個人事業主にとっては非常に大きなメリットです。

銀行員時代は、自分がどれくらい税金や社会保険料を支払っているかあまり実感がありませんでしたが、今振り返ると当時も満額まで拠出しておくべきだったなと感じています。

3-2.新制度移行後の予定

|

【新制度移行後の予定】 |

2024年の新NISA移行後についても、変わらずNISAとiDeCoを併用していく予定です。

ただし、これまでのようにNISAを満額投資していく予定はありません。新NISAでは年間360万円まで非課税枠がありますが、もし毎年満額投資していくと5年で生涯投資枠を使い切ってしまうこととなります。

私が投資を行う目的は長期的な資産形成であるため、「より時間分散しながら投資をしたい」という意向があります。したがって、5年で生涯投資枠を使い切ってしまうのではなく、「なるべく長期間かけて1,800万円の生涯投資枠を使っていきたい」というのが今の考えです。

たとえば「年間100万円程度の投資に抑え、18年かけて分散投資をする」など、少額かつ長期で分散投資をしていくことを検討しています。

iDeCoについてはこれまで同様、拠出の上限額まで利用する意向です。iDeCoにはNISAと違って「生涯投資枠」といった制限がないため、個人的には余裕資産はiDeCoに回した方がメリットが大きいと考えています。

ただし、個別銘柄への投資ができない点や、原則60歳まで引き出しができない点については、上手にNISAと使い分ける必要があるでしょう。

4.非課税制度を上手く活用しよう

2024年から大きく改正される新NISA。制度の恒久を受けて、「新NISAとiDeCoはどっちを使えばいいの?」と悩んでいる人も多いかもしれません。

新NISAとiDeCoは投資対象や投資金額などが異なるため、特徴を押さえたうえで使い分けることが大切です。まずは自分の投資意向を明確にしたうえで、どちらの制度を利用するか検討しましょう。もちろん2つの制度は併用も可能であるため、それぞれの特徴を活用しながら併用していくこともおすすめです。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

この記事を書いた人

ライター

椿 慧理(つばき えり)

銀行を10年間勤務し経験を通じて得た金融知識を活かし、金融ライターとして独立。

金融商品やマーケットの解説、税制解説など初心者にも分かりやすい記事を手掛ける。

自らも12年の投資経験を持ち、国内外株式、投資信託、暗号資産を運用中。

保有資格:2級ファイナンシャル・プランニング技能士、証券外務員一種、内部管理責任者

おすすめの記事