公開日:

相続

自宅の名義を親から子に変更すると税金がかかる? 名義変更にかかる税金や諸費用を解説

親から子へと自宅を無償で譲る場合は名義変更が必要です。この場合は自宅を贈与したことになり、子にたいして贈与税が課される可能性があります。本記事では、贈与税が発生するケースと、その他に必要となる費用をみた上で、贈与税の節税対策についても解説します。

名義変更をする際に課されるかもしれない税金の知識をきちんと理解し、なるべく税金がかからない方法を選択できるよう対策していきましょう。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

目次

自宅の名義変更をする際にかかる税金

贈与として親(贈与者)から子(受贈者)に名義変更をする場合、以下のような税金を課される可能性があります。順にみていきましょう。

贈与税

1つ目は「贈与税」です。不動産を贈与してもらった場合、不動産の額に応じて贈与税が課されます。贈与税の計算は、その年の1月1日から12月31日までの1年間に贈与によって受け取った財産を合計します。

そして、その合計額から基礎控除額110万円を控除し、残った金額に税率を乗じて税額を算出します。贈与税率は図表1のとおり「特例税率」と「一般税率」の2つに区分され、税率は区分ごとに異なります。

図表1

「特例税率(特例贈与財産用)」

|

基礎控除後の課税価格 |

200万円以下 |

400万円以下 |

600万円以下 |

1,000万円以下 |

1,500万円以下 |

3,000万円以下 |

4,500万円以下 |

4,500万円超 |

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

|

10万円 |

30万円 |

90万円 |

190万円 |

265万円 |

415万円 |

640万円 |

「一般税率(一般贈与財産用)」

|

基礎控除後の課税価格 |

200万円以下 |

300万円以下 |

400万円以下 |

600万円以下 |

1,000万円以下 |

1,500万円以下 |

3,000万円以下 |

3,000万円超 |

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

|

10万円 |

25万円 |

65万円 |

125万円 |

175万円 |

250万円 |

400万円 |

「特例税率」は、贈与を受けた年の1月1日に20歳以上であった直系卑属(子・孫など)が、直系尊属(祖父母や父母など)から贈与を受けた際に適用される税率です。一方の「一般税率」は特例贈与財産用に該当しない場合の税率です。

以下で親から成人した子へ2,500万円の自宅を贈与した場合に発生する贈与税額をみていきます。

【課税金額】

2,500万円(自宅の評価額)-110万円(基礎控除額)=2,390万円

【贈与税額】

2,390万円×45%-265万円=810万5,000円

贈与税は810万5,000円となります。このように、なにも対策をしないで贈与をおこなうと高額な贈与税が課されてしまいます。そのため、後述で解説する節税方法をきちんと理解し、効果的な対策を講じることが重要です。

不動産取得税

2つ目は「不動産取得税」です。不動産取得税とは、不動産(土地・住宅)を売買や贈与などによって取得した際に課される税金です。対象となる不動産の評価額に以下の税率を乗じて計算されます。

・土地 評価額×4%または3%

・住宅 評価額×4%または3%

・その他の建物 評価額×4%

※2024年3月31日までに軽減処置が適用される不動産を取得した人は、土地の部分にかんして課税標準が2分の1に縮減されます。

例えば、軽減処置が適用される2,500万円(土地1,000万円・建物1,500万円)の自宅の贈与では、以下の計算方法で不動産取得税を求めます。

土地:1,000万円×1/2×3%=15万円

建物:1,500万円×3%=45万円

合計すると60万円の不動産取得税が課されることになります。

登録免許税

3つ目は「登録免許税」です。登録免許税とは、住宅の購入や贈与に伴い、所有権や抵当権の登記申請をおこなう際に課される税金です。贈与による所有権移転登記であれば、評価額(固定資産税評価額)に2%を乗じて計算します。

例えば、自宅の評価額が2,500万円の場合、登録免許税は2%を乗じた50万円です。

印紙税

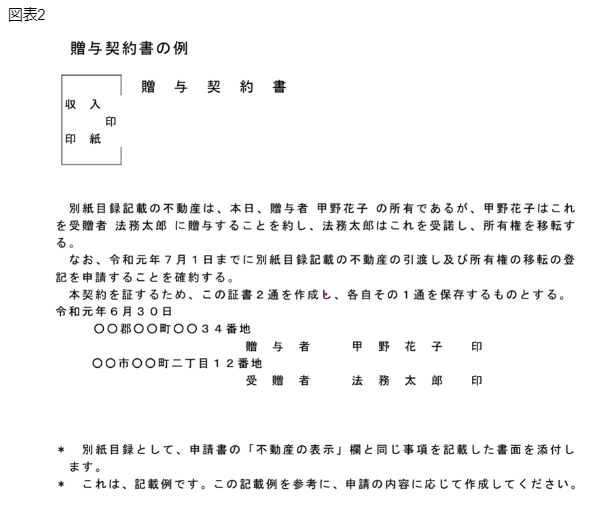

印紙税は、贈与契約書を作成する際に課される税金です。民法上では口頭だけの合意でも契約は成立します。しかし、言った言わないなどのトラブルを防止するためにも、その内容を書面として記録する「贈与契約書」を作成しておくとよいでしょう。

贈与契約書を作成しておくことで税務署による不当な課税リスクの軽減が可能です。贈与契約書の作成にたいして課される印紙税は200円となっています。

自宅の贈与をする際の必要書類と手続き方法

ここからは、贈与をする際に必要な手続きと、法務局に提出が必要な書類について解説します。

必要書類を集める

まずは、必要書類から確認しましょう。主な必要書類は以下のとおりです。

・登記事項証明書

・権利証(登記識別情報または登記済証)

・固定資産評価証明書

・住民票の写し(受贈者)

・印鑑証明書(贈与者)

「登記事項証明書」

登記事項証明書とは、対象不動産について登記されている名義人や権利関係が記載された書類で、最寄りの法務局で取得できます。取得費用は1物件ごとに600円が必要です。

「権利証(登記識別情報または登記済証)」

権利証は登記識別情報と登記済証の2種類に分かれており、平成17年以前の古い権利証は「登記済証」、最近のものに関しては「登記識別情報」が発行されます。不動産の名義変更をするために法務局へ登記申請書を提出しますが、その際に一緒に権利証を添付する必要があります。

注意点として、登記識別情報通知は再発行できません。もし、紛失した場合は司法書士に依頼し「本人確認情報」という書類を作成してもらいましょう。ただし、発行には若干の手数料を要します。

「固定資産評価証明書」

固定資産評価証明書とは、所有している土地や建物などの評価額を証明する書類です。この証明書は贈与される不動産の評価額を正確に把握し、適正な贈与税額を算出するために必要となります。所在する市町村役場の窓口にて300円ほどで取得できます。

「住民票の写し(受贈者)」

受贈者の住所を証明するために「住民票の写し」が必要となります。受贈者の住所地の市区町村役場にて300円で発行可能です。

「印鑑証明書(贈与者)」

贈与者の印鑑証明書が必要です。こちらは贈与者の住所地の市区町村役場にて500円で発行可能です。印鑑証明書は発行後3カ月以内のものが必要となります。

贈与契約書の作成

前述のとおり、贈与自体は口頭だけでも成立しますが、贈与契約書のように書面で記録しておけば未然にトラブルを防止できます。また、税務署による不当な課税リスクも軽減できるのでなるべく贈与契約書は作成しておきましょう。

贈与契約書のサンプルは以下のとおりです。贈与契約書を作成する際の参考にしてください。

図表2

出典:法務局 不動産を贈与した場合の申請書の様式・記載例(オンライン庁)

https://houmukyoku.moj.go.jp/homu/content/001365869.pdf

法務局にて登記申請

必要書類がそろったら、管轄の法務局に登記申請です。申請方法は「窓口で申請する」「郵送で申請する」「オンラインで申請する」のいずれか3つを選択します。ただし、オンライン申請を選択する場合でも、添付書類は紙となるため、郵送するか窓口に持っていく必要があります。

親から子への贈与税を節税する方法

前述のとおり、不動産の贈与では贈与税が高額となる可能性があります。そのため、以下で解説するような対策を講じて、少しでも課税される金額を抑えることが重要です。

暦年贈与制度を活用する

1つ目は「暦年贈与制度を活用する」です。暦年課税制度とは、その年の1月1日から12月31日までの1年間に、贈与によって受け取った財産の金額を合計し、その合計額から基礎控除額110万円を控除して残った金額に課税する仕組みです。

つまり、年間の贈与額が110万円以内であれば贈与税は課されないのです。この制度を上手く活用することで、贈与税を抑えることが期待できます。具体的には110万円以内の贈与を数年にわけて贈与していくのです。

例えば、評価額が2,500万円の自宅の場合、毎年110万円ずつ細かく分けて贈与をすると、23年後には贈与税を支払うことなく贈与が完了します。この方法を採用すれば、贈与が完了するまでに数年から数十年の時間を要しますが、贈与税の大幅な軽減が期待できます。

ただし、贈与者が亡くなる3年以内に贈与を受けた場合、相続財産にその3年分の贈与財産を加算(相続税の持ち戻し)して相続税の計算をしなければなりません。さらに、2024年からは相続税の持ち戻し期間が3年以内から7年以内に改正されてしまいます。

そのため、今後は早い段階から贈与を開始するなど、贈与のタイミングについて慎重な計画が必要となるでしょう。

相続時精算課税制度を利用する

2つ目は「相続時精算課税制度を利用する」です。相続時精算課税制度とは、60歳以上の父母または祖父母から20歳以上の子や孫に対して贈与を行った際に、相続時精算課税選択届出書を提出することで、合計2,500万円までの贈与が非課税となる制度です。

前述で算出した贈与税の計算結果であれば、評価額2,500万円の自宅の贈与を実施した場合、810万5,000円の贈与税が課されます。しかし、この制度を活用すれば贈与税は課されません。もし、贈与額が2,500万円を超えた場合、超えた部分について一律20%の贈与税が課されるのです。

相続時精算課税制度は2024年から既存の特別控除2,500万円に加えて、年間110万円までの基礎控除が新たに設けられます。例えば、その年に一括して2,500万円を贈与した場合、2,500万円に110万円を差し引いた2,390万円が特別控除対象になるのです。

ただし、相続時精算課税制度は相続が生じた際には、贈与した財産を相続財産に加えて相続税の計算をおこないます。そのため、本制度は「贈与税」が2,500万円まで非課税となる一方で、「相続税」の課税対象となるのです。

つまり、相続時精算課税制度は納税のタイミングを先延ばしにするというもので、活用する際は贈与税と相続税のシミュレーションをおこない、将来どちらが節税面で有利になるか確認した上で検討することが重要です。

贈与税は税理士などの専門家に相談を!

親が子に自宅を無償で譲る場合は贈与とみなされ、贈与税が発生する可能性があります。また、贈与税以外にも「不動産取得税」や「登録免許税」が課されます。不動産のような高額なものを贈与した場合、贈与税が高くなりやすいため、「暦年贈与制度」「相続時精算課税制度」の活用を検討して、少しでも税負担を抑えられるようにしましょう。

ただし、「相続時精算課税制度」の活用を検討する場合、贈与税と相続税のシミュレーションをおこない、どちらが税金面で有利となるか比較することが重要です。自身でおこなうことが難しいと感じる人は、税理士などの専門家に相談することも選択肢の1つといえるでしょう。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

出典

国税庁 No.4408 贈与税の計算と税率(暦年課税)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

兵庫県 不動産取得税

https://web.pref.hyogo.lg.jp/kk22/pa04_000000020.html

国税庁 No.7191 登録免許税の税額表

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

国税庁 No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

国税庁 No.4103 相続時精算課税の選択

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm

この記事を書いた人

ライター

辻本剛士(つじもと つよし)

CFP(R)認定者、一級ファイナンシャルプランニング技能士、宅地建物取引士、証券外務員二種

独立型FPとして相談業務、執筆業務を中心に活動中。

おすすめの記事