公開日:

不動産

住宅ローンはいくら借りられる?年収から考える目安

「人生の三大支出」のひとつである住宅資金。住宅の購入にあたって「住宅ローンはいくら借りられるんだろう」と悩んでいる方もいるでしょう。住宅ローンの借入額は年収を目安にするとよいといわれています。本記事では、年収から考える住宅ローンの目安や返済額のシミュレーションを紹介します。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

目次

1.住宅ローンは年収の5~7倍が目安

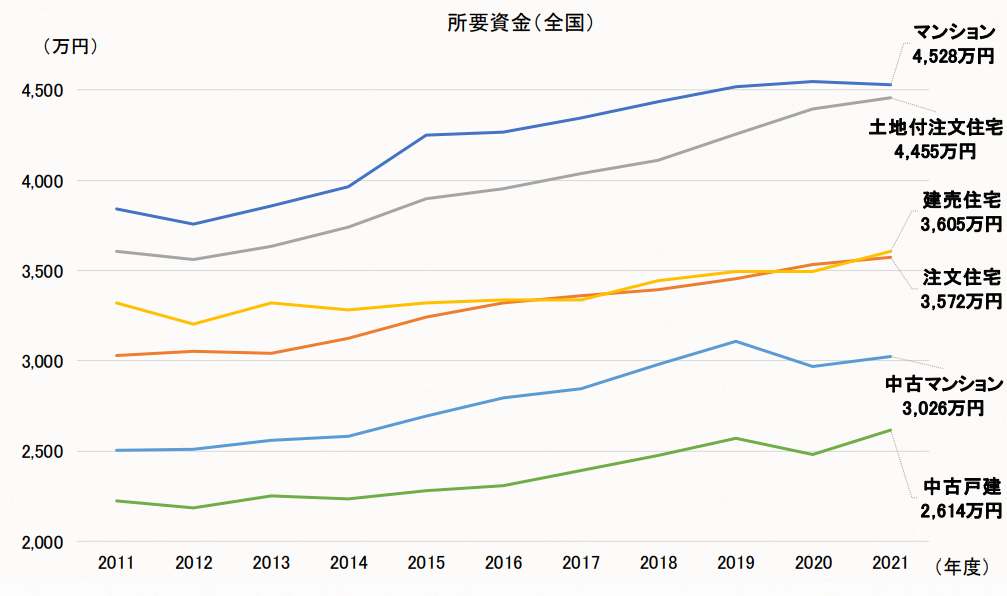

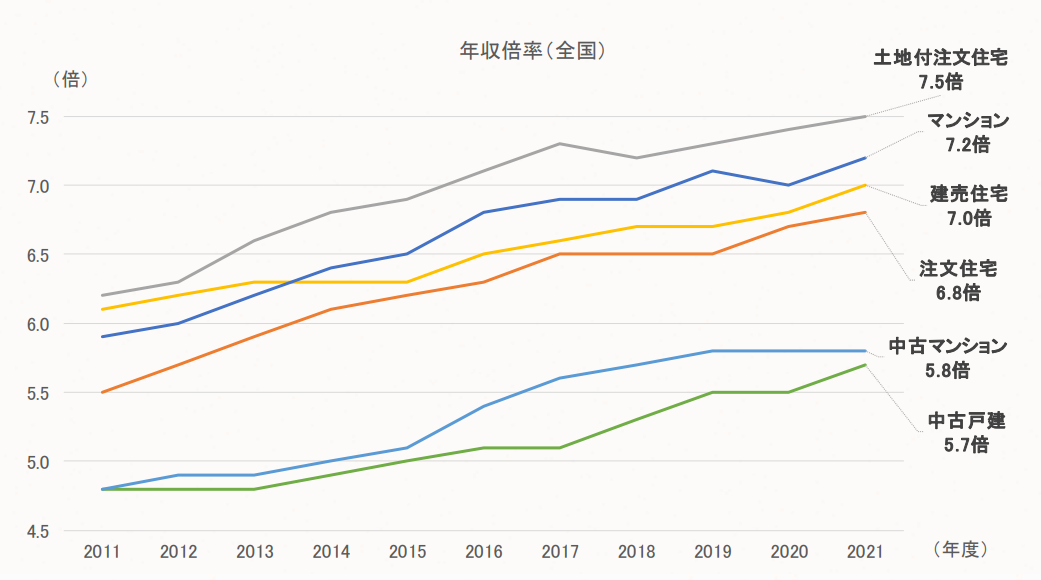

住宅支援機構の「2021年度 フラット35利用者調査」によると、住宅の取得にかかった所要資金はおよそ右肩上がりに増加しています。

画像引用:住宅支援機構「2021年度 フラット35利用者調査」

どのような物件を購入するかにもよりますが、マンションや土地付注文住宅だと全国平均でも4,500万円前後の費用がかかる状況です。

「我が家はどれくらいの住宅を買えばいいのだろう」と考えるときは、年収をひとつの目安にしましょう。同調査では、「年収の何倍の自宅を購入したか」という「年収倍率」の調査結果も公表しています。

画像引用:住宅支援機構「2021年度 フラット35利用者調査」

こちらも住宅の種類によりますが、およそ年収の5~7倍の価格が平均的な水準であることが分かります。仮に年収500万円の人がマンションを購入する場合、最大でも3,500万円ほどの水準が望ましいということです。あくまで一般的な目安ではありますが、住宅を購入するときのひとつの物差しとして覚えておきましょう。

2.借入返済比率も考慮しよう

住宅ローンを借りる際は、「借入返済比率」を考慮することを忘れてはいけません。借入返済比率とは、「年収に占める年間返済額の割合」です。

借入返済比率が高くなると、住宅ローンの返済が家計を圧迫してしまい、収支バランスが崩れる可能性があります。健全な家計を保つためには、25~35%ほどを目安にするとよいでしょう。

たとえば年収600万円の世帯が住宅ローンを借りる場合、年間の返済額は150万円~210万円が一般的な水準です。

ただし、借入返済比率を考える際は、他のローンも合算して考える必要があります。車のローンやカードローンなどの借入がある場合は、その返済額も合わせて借入返済比率を計算するようにしましょう。

3.年収別に毎月の返済額をシミュレーション

住宅ローンを借りる際に最も気になるのが、「毎月どれくらいの返済額になるのか」という点です。ここからは、年収の7倍で住宅ローンを借りた場合の毎月の返済額をシミュレーションしてみましょう。

【前提条件】

|

・返済期間:35年 ・返済方法:元利均等返済 ・適用金利:全期間固定1.5% ・ボーナス払いなし |

|

年収 |

借入希望額 |

総返済額 |

毎月の返済額 |

|

400万円 |

2,800万円 |

3,601 万円 |

8万6,000円 |

|

500万円 |

3,500万円 |

4,501 万円 |

10万8,000円 |

|

600万円 |

4,200万円 |

5,402 万円 |

12万9,000円 |

|

700万円 |

4,900万円 |

6,302 万円 |

15万1,000円 |

住宅ローンは今後数十年にわたって返済していくものであるため、「何とかなるだろう」と楽観的に捉えてはいけません。実際に現在の家計で毎月の返済額に対応できるか、具体的に考えてみましょう。

4.返済計画で考えておきたいリスク

ここまで「住宅ローンは年収の5~7倍が目安」ということをお伝えしてきましたが、気を付けたいのが「借入できる金額=無理なく返せる金額ではない」ということです。「借りられるだけ借りておこう」という計画では、将来的に住宅ローンを返済できなくなることもあるかもしれません。

ゆとりのある返済計画を立てるためには、将来的に起こりうるリスクを考慮することが大切です。ここからは、返済計画で考えておきたいリスクについて解説していきましょう。

4-1.金利が変動するリスク

低金利政策が続いている現在は、住宅ローンの金利の負担もそれほど大きくありません。金融機関によっては1.0%を切ることもあるほどです。

しかし、今後も現在のような金利環境が続くとは限りません。特に変動金利で借り入れる場合は、今後金利が上昇したときに返済額が増加するリスクを踏まえておく必要があります。

ここで、金利が右肩上がりに上昇したときの返済額の推移を見てみましょう。

|

【前提条件】 ・借入元金:4,000万円 ・借入期間:35年 ・返済方法:元利均等返済 ・ボーナス払いなし |

|

経過年数 |

1~5年目 |

6~10年目 |

11年~15年目 |

|

適用金利 |

0.5% |

1.5% |

2.5% |

|

毎月の返済額 |

10万3,834 円 |

11万9,235 円 |

13万3,190 円 |

このケースでは、借入当初の返済額と11年目以降の返済額に約3万円の差があることが分かります。月々の支出が3万円増えるとなると、家計にも大きな影響があるでしょう。変動金利で住宅ローンを組む際は、「毎月の返済額が増加してもきちんと返済できるか」ということをきちんと考慮することが大切です。

4-2.収支に変化が生じるリスク

住宅ローンの返済計画では、収支に変化が生じるリスクも考慮しましょう。

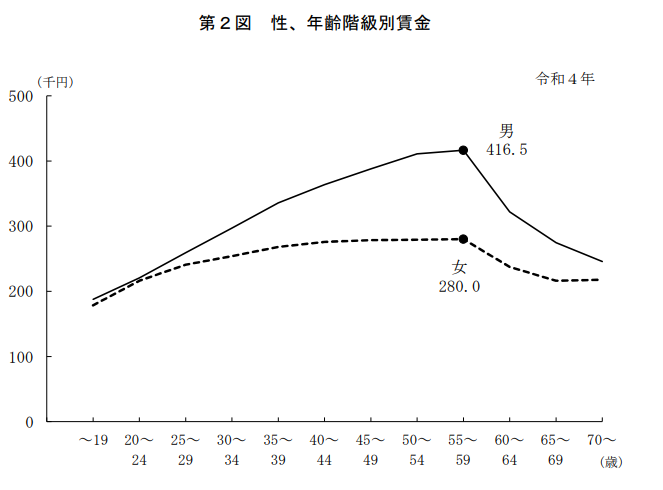

特に、収入については年齢と共に変化することが一般的です。下記画像は、厚生労働省の「令和4年賃金構造基本統計調査」内の年齢による賃金の推移を示したものです。

男女ともに50代後半で賃金のピークを迎え、その後大きく減少していることが分かります。

仮に現在40歳の人が住宅ローンを組む場合、35年の返済期間を設定するのはあまり現実的とはいえません。65歳までに払い終えるよう25年で組んだとしても、50代以降に収入が減少することを踏まえておく必要があります。

また、収入だけでなく支出に変化が生じることもあるでしょう。「子供が生まれて教育資金がかかるようになった」、「両親の介護費用を負担することとなった」といった出来事は、家計の収支に大きな影響を与えます。

住宅ローンの返済計画では、「必ずしも現在の収支状況が持続できるわけではない」ということを念頭に置いておきましょう。

4-3.教育資金や老後資金の準備ができなくなるリスク

住宅ローンは今後何十年と返済していくこととなりますが、並行して教育資金や老後資金の準備にも取り掛からなければなりません。ケガや病気で働けなくなるといったトラブルのために、生活防衛費もしっかりと蓄えておく必要があるでしょう。

もし「住宅ローンの返済で家計がいっぱいいっぱい」ということになれば、その他の資産形成に取り組めない可能性があります。毎月の返済額を考える際は、「貯蓄をする余裕があるか」、「急な出費に対応できるか」ということもきちんと考慮することが大切です。

5.ローンの組み方にはさまざまな種類がある

これまで住宅ローンの年収倍率や借入返済利率について紹介してきましたが、中には「今の経済状況では十分な住宅ローンを組めないかもしれない」と不安を感じた人もいるかもしれません。その場合は、住宅ローンの組み方を変えて考えてみることもおすすめです。ひとつずつ紹介していきましょう。

5-1.夫婦2人で住宅ローンを組む

共働きの家庭は「ペアローン」で住宅ローンを組む方法があります。ペアローンとは、複数の債務者で住宅ローンを組むものです。

1人の年収では希望する借入額に届かなくても、夫婦2人でローンを組めば十分な借入が行える可能性があります。住宅ローン控除もそれぞれが利用できるので、共働きの家庭にとっては税負担の軽減につながる点もメリットです。

ただし、ペアローンは「住宅ローンを2つ契約する」という仕組みなので、契約にかかる諸費用も2人分かかる点に注意しましょう。

5-2.収入を合算して住宅ローンを組む

住宅ローンは、夫婦の収入を合算して借りることも可能です。2人の収入を合計した収入で審査を受けられるので、「1人の収入では審査に通らないかも」というときに活用したい仕組みです。

収入合算の場合、住宅ローンは1本の契約となるので、ペアローンと違って諸費用も1回分で済むメリットがあります。ただし、住宅ローン控除を利用できるのは住宅ローンの主債務者のみとなる点に注意が必要です。

5-3.頭金を入れて住宅ローンを組む

これまで、住宅取得にかかる資金をすべてローンでまかなうフルローンのケースを紹介してきましたが、頭金を入れて借入額を抑えるのも大切なポイントです。

一般的に、頭金は所要資金の20%ほどが目安といわれています。仮に住宅の取得資金が4,000万円の場合、頭金が800万円となる計算です。最初に頭金を入れることで借入額が抑えられれば、その後の返済計画も無理のないものを立てやすいでしょう。

とはいえ、貯蓄のすべてを頭金に充ててしまうと、その後急な出費があった場合に対応できなくなる可能性もあります。頭金を入れる際は、生活防衛費をしっかりと手元に残しておくようにしましょう。

6.無理のない返済計画を立てよう

住宅ローンは、一般的に年収の5~7倍が目安といわれています。しかし、年収だけでなく「今後数十年にわたって返済していけるか」、「並行して貯蓄を行う余裕があるか」といったことも考慮することが大切です。住宅ローンはその後の収支が大きく変化する借入ですので、さまざまなリスクを踏まえたうえでゆとりある返済計画を立てましょう。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

【参考】

住宅支援機構「2021年度 フラット35利用者調査」

https://www.jhf.go.jp/files/400361622.pdf

厚生労働省「令和4年賃金構造基本統計調査」

https://www.mhlw.go.jp/toukei/itiran/roudou/chingin/kouzou/z2022/dl/02.pdf

この記事を書いた人

ライター

椿 慧理(つばき えり)

銀行を10年間勤務し経験を通じて得た金融知識を活かし、金融ライターとして独立。

金融商品やマーケットの解説、税制解説など初心者にも分かりやすい記事を手掛ける。

自らも12年の投資経験を持ち、国内外株式、投資信託、暗号資産を運用中。

保有資格:2級ファイナンシャル・プランニング技能士、証券外務員一種、内部管理責任者

おすすめの記事