公開日:

貯蓄

老後の生活費の実態調査。老後は毎月赤字になる?

「人生3大資金」のひとつでもある老後資金。貯蓄の目的に挙げる人も多く見られますが、具体的にはどれくらいの資金が必要なのでしょうか。本記事では、総務省統計局の「家計調査年報(家計収支編)2021年(令和3年)」の結果から、老後の生活費の実態を紐解いていきます。老後の生活資金の準備におすすめの資産形成も紹介しますので、ぜひ参考にしてください。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

目次

1.高齢者世帯の平均支出

まずは、高齢者世帯の毎月の支出内訳を確認していきましょう。総務省統計局の「家計調査年報(家計収支編)2021年(令和3年)」の結果をもとに、「高齢者夫婦世帯」と「高齢者単身世帯」に分けて解説します。

1-1.高齢者夫婦世帯の平均支出

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の毎月の平均支出額は、224,436円です。項目ごとの内訳は次の通りとなっています。

【夫婦高齢者無職世帯の平均消費支出(単位:円)】

|

消費支出内訳 |

支出金額 |

|

食費 |

65,789 |

|

住居 |

16,498 |

|

光熱・水道 |

19,496 |

|

家具・家事用品 |

10,434 |

|

被服及び履物 |

5,041 |

|

保健医療 |

16,163 |

|

交通・通信 |

25,232 |

|

教育 |

2 |

|

教養娯楽 |

19,239 |

|

その他の消費支出 |

46,542 |

|

諸雑費 |

18,807 |

|

交際費 |

20,729 |

|

仕送り金 |

1,349 |

|

合計 |

224,436 |

引用:総務省統計局「家計調査年報(家計収支編)2021年(令和3年)」

毎月の支出の内、食費が最も大きな割合を占めており、約65,800円の支出があります。なお、住居は約16,500円となっていますが、賃貸物件に住んでいたり、老人ホームに入ったりすれば、さらに支出が大きくなる可能性が高いでしょう。

1-2.高齢者単身世帯の平均支出

同調査の結果によると、65歳以上の高齢者単身無職世帯の毎月の平均支出額は132,476円です。項目ごとの内訳は次の通りとなっています。

【高齢者単身無職世帯の平均消費支出(単位:円)】

|

消費支出内訳 |

支出金額 |

|

食費 |

36,322 |

|

住居 |

13,090 |

|

光熱・水道 |

12,610 |

|

家具・家事用品 |

5,077 |

|

被服及び履物 |

2,940 |

|

保健医療 |

8,429 |

|

交通・通信 |

12,213 |

|

教育 |

0 |

|

教養娯楽 |

12,609 |

|

その他の消費支出 |

29,185 |

|

諸雑費 |

13,369 |

|

交際費 |

15,394 |

|

仕送り金 |

387 |

|

合計 |

132,476 |

引用:総務省統計局「家計調査年報(家計収支編)2021年(令和3年)」

単身世帯の場合も食費が最も大きな割合を占めており、毎月約36,000円の出費となっています。住居にかかる費用は約13,000円ですが、こちらも夫婦世帯と同じく、賃貸に住んだり老人ホームへ入居したりすると、さらに支出が大きくなるといえるでしょう。

2.高齢者世帯の収支は毎月赤字の実態

老後の生活費を押さえたうえで、次は毎月の収入を確認していきます。高齢者の無職世帯では、年金が主な収入源となりますが、実は夫婦世帯と単身世帯ともに収支がマイナスとなっている状況です。それぞれの収支の実態をくわしく解説していきましょう。

2-1.高齢者夫婦世帯の毎月の収支

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の毎月の可処分所得は、205,911円です。

先ほど確認した通り、毎月の支出額は224,436円ですので、18,525円の赤字が出る計算となります。

|

可処分所得205,911円 - 消費支出224,436円 = ▲18,525円 |

もし医療費や介護費用がかさむと、さらに毎月の赤字が大きくなってしまうことが想定されます。

2-2.高齢者単身世帯の毎月の収支

65歳以上の単身無職世帯の毎月の可処分所得は、123,074円です。

高齢者単身無職世帯の毎月の支出額は132,476円ですので、9,402円の赤字が出る結果となりました。

|

可処分所得123,074円 - 消費支出132,476円 = ▲9,402円 |

単身世帯の場合は、介護が必要となったときに第三者によるサポートを受けることも検討しなければなりません。もし毎月介護サービス費用などが発生すると、さらに赤字が大きくなることも十分あり得るでしょう。

3.老後の生活費に必要な備えとは?平均余命から計算してみよう

老後の生活費は、夫婦世帯と単身世帯ともに毎月赤字が発生する状況であることが分かりました。老後にゆとりある生活を送るためには、赤字を補填できる資産をしっかりと形成しておくことが大切です。

では、具体的にどれくらいの資産があれば安心なのでしょうか。平均余命から必要な資産を計算してみましょう。

厚生労働省の「令和3年簡易生命表」によると、65歳時点での平均余命は男性が19.85年、女性が24.73年です。ここでは分かりやすく、男女の平均余命の中間である22年を基準とします。

3-1.高齢者夫婦世帯に必要な備え

高齢者夫婦世帯では、毎月18,525円の赤字が出る結果となりました。この赤字が65歳から22年間続くとすると、必要な資金は次の通りです。

|

18,525円 × 12ヶ月 × 22年 = 4,890,600円 |

高齢者夫婦世帯では、毎月の赤字を補填するために約490万円の備えが必要です。その他にも医療費や介護費、家のリフォーム費用などへの備えを考えると、計画的に貯蓄を行っておく必要があります。

3-2.高齢者単身世帯に必要な備え

高齢者単身世帯では、毎月9,402円の赤字が出ることが分かりました。65歳から22年間この赤字が続くとすると、必要となる資金は次の通りです。

|

9,402円 × 12ヶ月 × 22年 = 2,482,128円 |

高齢者単身世帯では、毎月の赤字を補填するのに約250万円が必要となります。もちろんそれ以外に医療費や介護費用などの備えも考慮すると、単身世帯でも現役世代の内からしっかりと資金を準備しておくことが大切です。

4.老後の生活費のために現役世代からできること

ゆとりある老後の生活を送るためには、現役世代からきちんと資産形成をしておくことが大切です。老後資金への備えにはさまざまな手段がありますので、自分に合った資産形成の方法を探してみましょう。ここでは、次の4つの方法を紹介します。

|

・積立定期 ・iDeCo ・個人年金保険 ・NISA |

4-1.積立定期

老後の生活資金への備えとして、金融機関の積立定期を利用する方法があります。積立定期とは、毎月決まった金額を定期預金へ積み立てていく商品です。

普通預金とは違って引き出しに解約手続きが必要となるため、目的を持って貯蓄しやすいメリットがあります。

もし、35歳から毎月2万円ずつ積み立てた場合、65歳までの30年間で720万円の貯蓄ができる計算となります。「毎月コツコツと資産形成していきたい」という人は、積立定期を検討してみましょう。

ただし、長引く低金利政策下では、利息による収入には期待ができません。せっかく長い時間をかけて資産形成を行うのであれば、上手く複利運用をしながら増やすことも目指すとよいでしょう。

4-2.iDeCo

iDeCoとは「個人型確定拠出年金」で、毎月掛金を拠出しながら私的年金の準備を行う制度です。掛金は自らが選んだ金融商品で運用を行い、その運用成果を年金として受け取る仕組みです。

iDeCoの大きな特徴として、「年金の備えをしながら税制優遇が受けられること」が挙げられます。iDeCoの税制優遇は、次の3つのタイミングで受けられます。

|

・運用利益が非課税 ・掛金が全額所得控除 ・受取時も所得控除される |

iDeCoは運用で得た利益が非課税になることに加えて、拠出時・受取時に所得控除が受けられます。「資産形成をしながら節税対策もしたい」という人は、iDeCoの利用を検討してみましょう。

4-3.個人年金保険

個人年金保険は、貯蓄型の保険のひとつです。毎月決まった金額を積み立て、満期が到来したときに年金として保険金を受け取る仕組みです。

円建ての定額保険であれば、「申込時に将来の受取金額が決められている」という特徴があります。申し込む時点で、将来いくら受け取れるのかが明確になるため、長期の資産形成がしやすい点がメリットです。

また、個人年金保険でも所得控除が受けられます(最高4万円)。iDeCoのように拠出金の全額が所得控除とはなりませんが、資産形成と節税対策のニーズがある人に向いている金融商品です。

4-4.NISA

NISAは、金融商品の運用で得た利益が非課税となる制度です。2024年からは大きな改正が予定されており、制度が恒久化されることが決定しています。

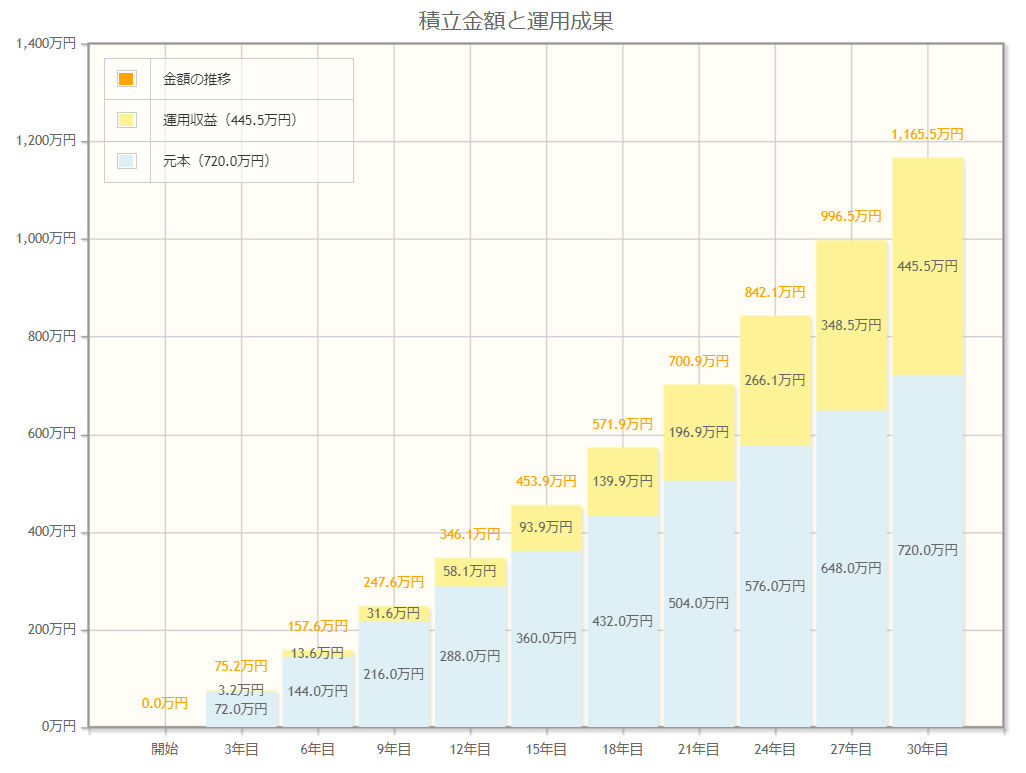

新しいNISAでは生涯投資枠として1,800万円まで非課税枠が設定されます。仮に35歳から30年間積立投資をした場合の運用成果をシミュレーションしてみましょう。

【毎月2万円を年利3%で30年間運用した場合】

画像引用:金融庁「資産運用シミュレーション」

積み立てた元本720万円に対し、運用益が445.5万円得られる結果となりました。通常は運用益に20.315%の税金がかかりますが、NISA口座であれば非課税で運用益を受け取れます。

もちろん運用リスクについては十分考慮する必要がありますが、一部リスク性商品を取り入れた運用方法も検討してみるとよいでしょう。

5.老後の生活費はコツコツと準備しよう

老後の生活費は、夫婦世帯・単身世帯ともに毎月赤字が出る状況です。医療費や介護費用などで出費がかさむと、さらに赤字が拡大することも十分考えられます。

ゆとりある老後生活を送るためには、現役世代からしっかりと備えておくことが大切です。資産形成にはiDeCoやNISA、貯蓄型保険などさまざまな手段があります。税制上でメリットが得られるものもありますので、ぜひ早いうちから資産形成に取り組みましょう。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

【参考】

総務省統計局「家計調査年報(家計収支編)2021年(令和3年)」

https://www.stat.go.jp/data/kakei/2021np/index.html

厚生労働省「令和3年簡易生命表」

https://www.mhlw.go.jp/toukei/saikin/hw/life/life21/index.html

この記事を書いた人

ライター

椿 慧理(つばき えり)

銀行を10年間勤務し経験を通じて得た金融知識を活かし、金融ライターとして独立。

金融商品やマーケットの解説、税制解説など初心者にも分かりやすい記事を手掛ける。

自らも12年の投資経験を持ち、国内外株式、投資信託、暗号資産を運用中。

保有資格:2級ファイナンシャル・プランニング技能士、証券外務員一種、内部管理責任者

おすすめの記事