公開日:

貯蓄

老後資金2,000万円は本当に必要?老後の必要な生活費を解説

目次

老後に2,000万円が不足する根拠

「老後2,000万円問題」とは、金融庁が2019年に金融審議会「市場ワーキング・グループ」で公表したデータで、老後資金が30年間で約2,000万円不足していると取りあげられ大きな話題となりました。

公表したデータによると、65歳以上の夫婦世帯において、毎月55,000円の不足分が生じている場合に、30年間で約2,000万円が不足するとされています。

しかし、老後資金に2,000万円も本当に必要なのか気になりますよね。次からは実際にはいくら老後資金が必要になるか解説していきます。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

老後資金はライフスタイルによって変わってくる

結論からいうと、老後資金はライフスタイルによって2,000万円より少なくなる人もいれば、2,000万円以上必要になる人もいます。

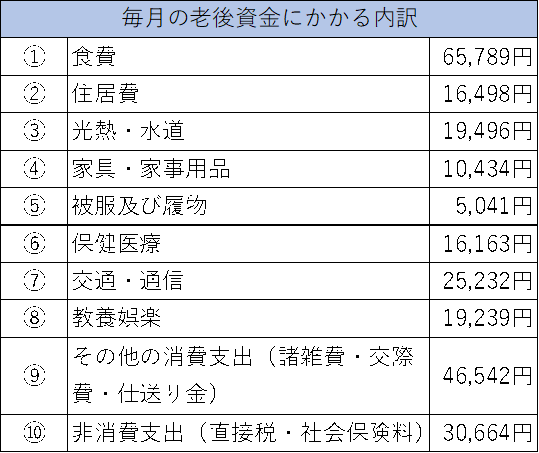

そこで確認していただきたいのが、2021年の総務省が公表したデータで、65歳以上無職夫婦の場合の平均生活費が255,100円となっています。

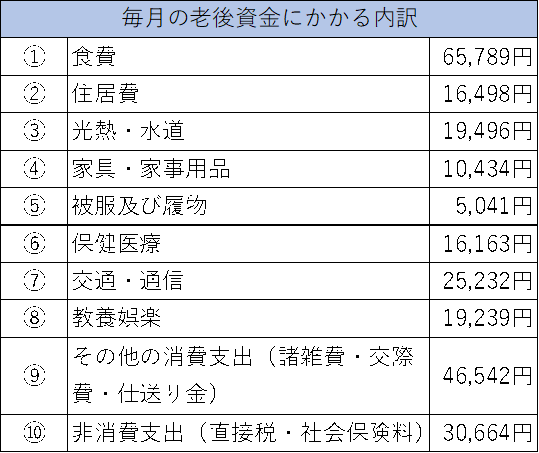

内訳は図表1の通りです。

図表1

※出典元:総務省 家計調査報告(家計収支編)2021年(令和3年)平均結果の概要より筆者作成

図表1の通り、必要な老後資金は月額255,100円となりましたが、あくまでも平均値なので、必要な生活費はライフスタイルによって変わってくるはずです。

具体的にライフスタイルを3つあげ、確認していきます。

夫婦か、1人暮らしか、家族構成で変わる

先述でも説明した通り、令和3年の総務局のデータでは、65歳以上の高齢無職世帯の夫婦の場合、毎月の平均支出は255,110円です。

しかし、この金額は夫婦の場合での平均支出額のため、単身者や、複数世帯で暮らしている家庭には該当しません。

単身者世帯であれば、255,100円よりも老後資金が少なくなる可能性があります。

いっぽう複数世帯で暮らしている家庭では老後資金がさらに必要となるかもしれません。

今回のデータによると、単身者の場合の平均生活費は144,747円で、夫婦世帯と約110,000円の差があることがわかります。

持ち家か、賃貸かでも変わる

今回のデータにおいて、住居費が16,498円とされていますが、これは持ち家の世帯の住居費に影響を受けていると考えられます。

持ち家で65歳以降にローンがなければ、この数字にあてはまりそうですが、賃貸住宅の場合や、住宅ローンが残っている場合ではもう少し住居費は上がってくるでしょう。

健康状態で変わる

日本の平均寿命は延びていますが、寿命まで健康でいられるかというと、そうではありません。

厚生労働省の令和2年版厚生労働白書によると、平均寿命と健康寿命の差は、男性で8. 84年。女性では12. 35年とあります。

つまりこの間は介護やなにかしらの補助が必要な状況にあり、別途費用がかかることになります。

自身がどのタイミングで介護などの補助が必要になるかはわかりませんが、ある程度の予算を設けておくことも重要かもしれません。

※出典元:厚生労働省 平均寿命と健康寿命の推移

必要な「老後資金」を具体的に計算

具体的な老後資金を求める計算式は次の通りです。

(定年後の見込み年金額20万円−定年後の見込み支出額)×12か月×30年

次からは各項目について解説します。

定年後の見込み年金額は20万円

厚生労働省が発表した「令和2年度厚生年金保険・国民年金事業の概況」によると、年金の平均受給額は、国民年金がおよそ5.6万円、厚生年金がおよそ14.4万円と合わせて20万円になります。

年収によって将来もらえる年金額は上下しますが、今回は20万円で計算していきます。

定年後の見込み支出額を確認する

続いて、前述で説明した図表1の項目をもう一度確認してみましょう。

非消費支出以外の①から⑨の項目に定年後を想定した数字をいれていけば、ある程度の必要支出額が把握できます。

図表1を見た際に疑問に思う金額もあると思います。

例えば⑥の保険医療費などは老後もう費用が少しかかるのではないか?と感じる人もいるでしょう。

しかし、医療費がそこまで高くない理由は次の2つです。

・高額療養費制度

・後期高齢者医療制度

「高額療養費制度」

日本の社会保険制度には「高額療養費制度」があり、65歳から70歳までは多くの人が57,600円か35,400円の自己負担額で済みます。

70歳以上で一般所得者(標準報酬月額28万以下)の人は外来(個人ごと)の場合18,000円までしか自己負担はありません。

「後期高齢者医療制度」

75歳以上になると、健康保険から後期高齢者医療制度に切り換わることになります。

後期高齢者医療制度に加入している人の窓口負担割合は、一般所得者等は原則1割負担で済みます。

この2つの制度のおかげで、一般的に老後の医療費はそこまで高くならないことが多いのです。

一度①~⑨の欄に老後を想定して支出額を埋めてみてください。

老後に入ってから新しい趣味に目覚めて、現役時代より趣味にかかる費用が大幅に上がってしまう人もいるかもしれませんが、おおよその必要資金がわかると思います。

実際に必要な資金を計算

以上、定年後の「見込み収入20万円」とおおまかではありますが「見込み支出」を導き出せたと思います。

そこで先ほど説明した計算式を使えば、具体的な必要老後資金を求められます。

例えば、定年後の見込み支出額が22万円の場合は

(20万円-22万円)×12か月×30年=720万円

不足額は720万円となります。

このように、定年後の年金額と定年後の見込み支出の差額が少なければ、老後資金で2,000万円も必要ないことがわかります。

可能であればここに介護費用を上乗せして計算しても良いでしょう。

老後資金を準備する方法は?

前述では必要な老後資金の確認方法をお伝えしました。

ここからは、導き出した老後資金をどのように準備していくかを解説していきます。

老後も働ける間は働く

今回のデータでは65歳から30年間の生活費の計算で、2,000万円が不足すると試算されていましたが、働く年数をより長くできれば必要な老後資金を確保できます。

例えば、65歳から年金を毎月20万円受給し、年金には手を付けず70歳まで労働収入だけで生活したとします。

この方法なら年金分の240万円をすべて貯蓄でき、65歳から70歳までの5年間で1,200万円もの老後資金を準備できます。

これだけで老後資金問題が解決できる家庭もあるでしょう。

個人年金保険

個人年金保険は、毎月一定額の保険料を払い込んで、将来の年金原資をつくる保険商品です。

一定年齢になると年金として受け取れるので、個人年金保険は公的年金の上乗せとして活用されています。

個人年金保険のメリットは次の通りです。

- 自動的に老後資金を積み立てられるので貯蓄が苦手な人に向いている

- 生命保険料控除で節税できる

「自動的に老後資金を積み立てられるので貯蓄が苦手な人に向いている」

現役時代から老後に備えて地道に貯蓄をしていくことは大切ですが、貯蓄することが苦手な人もいるでしょう。個人年金に加入すれば、自動的に積み立てられ、満期まで加入すれば、自然と老後資金が準備できます。

「生命保険料控除で節税できる」

個人年金保険は生命保険の1つで「生命保険料控除」の対象になります。

所得控除の上限は4万円。住民税については2.8万円まで控除できます。

「個人年金保険の注意点」

個人年金保険は途中で解約した場合、解約返戻金が戻ってきます。

ただし、支払った保険料よりも少なくなる(いわゆる元本割れ)のが一般的なので注意しましょう。

確定拠出年金(iDeCo)

「確定拠出年金(以下、iDeCo)」とは公的年金にプラスして給付が受けられる年金制度です。

20歳以上65歳未満で、公的年金の被保険者の方が加入でき、掛金は全額所得控除の対象となります。

iDeCoのメリットは次の3つです。

- 節税効果が高い

- 商品数が厳選されている

- 受け取り時にも税金の優遇処置がある

「節税効果が高い」

iDeCoの掛金は、全額所得控除の対象となり、課税所得額から差し引かれるので、所得税・住民税の節税が期待できます。

「商品数が厳選されている」

iDeCoで取扱いできる商品数は、証券会社によって異なりますが、比較的リスクの低い商品を30~40個ほどに厳選されているので、商品選びがスムーズにできます。商品選びであまり迷うことがないので運用初心者には始めやすい制度といえるでしょう。

「受け取り時にも税金の優遇処置がある」

iDeCoは最終的に掛金を受け取るときにも大きな節税効果が期待できます。

受給年齢に到達して、iDeCoを一時金で受け取る場合は「退職所得控除」、年金で受給する場合は「公的年金等控除」の対象です。

とくに、一時金で受け取る場合は「退職所得控除」が大きな節税効果を発揮します。

確定拠出年金(iDeCo)の注意点

確定拠出年金は原則60歳以降でなければ掛金を引き出すことはできません。

iDeCoを始める際は、当面は引き出すことのない資金での運用がおすすめです。

また、運用商品を扱うので、元本割れのリスクがあることも忘れないようにしましょう。

つみたてNISA

「つみたてNISA」は少額からの長期・積立・分散投資を支援するための非課税制度です。

年間40万円まで買付け可能で、最長20年間は非課税で運用できます。

一度、銘柄と買付け額を設定すれば、あとは毎月自動的に積み立てられるので、簡単に運用を進めていけます。

つみたてNISAのメリットは次の3つ

- 運用益が非課税

- 対象商品が比較的リスクの低い商品に絞り込まれている

- 途中で減額や解約も可能

「運用益が非課税」

通常、運用で得た利益には約20%の税金が課されますが、つみたてNISAのような非課税制度を利用すれば、税金が課されることはありません。

例えば、100万円の商品を買付し、150万円まで価値が上がったので、売却すれば、50万円の利益が発生します。

本来であれば、50万円に対して20%にあたる10万円を税金として納めなくてはいけません。しかし、つみたてNISAであれば、この10万円もすべて利益として受け取れます。

「対象商品が比較的リスクの低い商品に絞り込まれている」

つみたてNISAもiDeCoと同様に、取扱商品が厳選されており、リスクの高い商品や手数料が高い商品は省かれているため、運用初心者には始めやすい制度といえます。

「途中で減額や売却も可能」

つみたてNISAは掛金を途中で減額できて、いつでも売却が可能。

個人年金保険の場合は中途解約すると、元本割れすることが多く、iDeCoで運用する場合は、原則60歳以降でなければ引き出しできません。

途中で軌道修正しやすいところもつみたてNISAの魅力といえます。

つみたてNISAの注意点

つみたてNISAも運用商品を扱うため、元本割れのリスクがあります。また、商品数が少ないので、幅広い運用を考えている人にとっては物足りないと感じてしまうかもしれません。

早いうちから老後資金の準備をはじめよう

以上のように、老後資金の必要額は「夫婦か一人暮らしか」「持ち家か賃貸か」などのライフスタイルの違いによって変わってきます。

また、(定年後の見込み年金額20万円−定年後の見込み支出額)×12か月×30年で老後の必要額も求められることがわかりました。

漠然と2,000万円が必要だと考えていると、不安がよぎるいっぽうですが、具体的に数字を出してみてみると、自分がどうすべきかが分かると思います。

一度、具体的な必要老後資金を計算してみて、早いうちから計画的に老後資金の準備をすすめていきましょう。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

この記事を書いた人

ライター

辻本剛士(つじもと つよし)

CFP(R)認定者、一級ファイナンシャルプランニング技能士、宅地建物取引士、証券外務員二種

独立型FPとして相談業務、執筆業務を中心に活動中。

おすすめの記事