公開日:

資産運用

【2023~2024年版】新NISAではじめる株式投資!銘柄選択の方法をわかりやすく解説!

最近、若年層を中心にNISA(ニーサ)で資産運用をおこなう機運が高まっています。

現在のNISAの制度は、株式投資中心の一般NISAと投資信託中心のつみたてNISAの選択制で、20代、30代の世代の約7~8割はつみたてNISAを利用しています。

しかし、2024年から新しいNISA制度が創設され、株式も積み立て投信も同時にNISAで購入可能となるのです。

今回は、これを機に株式投資をはじめたい方に銘柄選択をわかりやすく解説していきます。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

新NISAの概要

2014年から始まった一般NISA、そして2018年から始まったつみたてNISAは、どちらかを選択し、併用ができない仕組みでした。

株式投資でNISAを使用している人は、積立投資でNISAを使用できず、逆につみたてNISAを使用している人は、株式投資ではNISAは使えないということで不便を感じる人は多かったでしょう。

しかし、2024年から開始される新NISAでは、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」と名称が変更されて併用可能となります。

【新NISAの概要】

|

|

つみたて投資枠 |

成長投資枠 |

|

年間投資枠 |

120万円 |

240万円 |

|

非課税保有期間 |

無期限 |

無期限 |

|

非課税保有限度額 |

1,800万円 |

|

|

1,800万円の内1,200万円 |

||

|

口座開設期間 |

恒久化 |

恒久化 |

|

対象年齢 |

18歳以上 |

18歳以上 |

|

投資対象商品 |

長期・積立・分散投資に適した金融機関が指定する投資信託 |

上場株式 |

|

現行制度との関係 |

2023年までの制度を利用している商品は、その制度の仕組みが適用されて、2024年以降制度と別枠で継続 |

|

新NISAでは、積立投資を年間120万円まで非課税枠でおこないつつ、年間240万円までの非課税枠で株式投資をおこなうことが可能となりました。

今まで積立投資をおこないながら株式投資にも興味を持っていた層が、新NISA創設を機に、実際に株式投資をおこなう機会が増えてくるものと思われます。

株式の銘柄選択の方法

新NISAがはじまる2024年、株式に興味がある方、思い切って自身の株式投資元年にしてみましょう。

しかし、はじめて株式投資をおこなう方は、どうやって銘柄を選択していいのかわからないでしょうし、銘柄を選んでみたものの本当にその選択は正しいのかと迷いが生じたりするでしょう。

ここでは、どうやって銘柄選択をおこなったらいいのかを、わかりやすく解説します。そして、この記事での銘柄選択の方法の解説は以下のとおりとなります。

- 身近に感じる会社を選ぶ

- 株主優待で選ぶ

- 配当金の多さで選ぶ

- 会社の成長性で選ぶ

- 業績に比べ割安な株を選ぶ

- 会社の資産価値に比べ割安な株を選ぶ

身近に感じる会社を選ぶ

「株式投資をおこなってみたいけど何を買っていいのかわからない」、「有名な会社ならどこを買っても大丈夫かな」など、株式投資には興味はあるものの、手を出しあぐねている方は、このようなことを思われているのではないでしょうか。

しかし、そんなに難しく考える必要はないのかもしれません。

むしろ、自身が生活している中で、よく購入しているモノを作っている会社や、身近で流行っているモノを作っていたり、サービスをおこなっている会社を選んでみてはいかがでしょうか。

自身がよく購入しているモノを作っている会社なら、その会社を応援する気持ちを込めて株主になれます。そして、身近で流行っているモノが流行りの始まりであるとしたら、その会社の株を購入しておきましょう。

その後、世の中の多くの人がその流行りに乗り出した時には、株価は上がっていることでしょう。そんなワクワク感を日々感じながら生活するのもいいものです。

そんな身近に感じられる銘柄を2つ紹介します。

⓵トリドールホールディングスングス

トリドールホールディングスは、「丸亀製麺」でおなじみの飲食チェーンを経営する企業です。丸亀製麺を利用したことのない方はあまりいらっしゃらないのではと思います。

特に男性だと安くて早くて美味しいこのうどんを身近に感じている方も多くいらっしゃると思います。週に何度も通う方なら応援してみましょう。

|

株価(2023年10月19日終値) |

3,450円 |

|

最低購入金額(2023年10月19日終値) |

345,000円 |

|

配当金予想(1株につき) |

7.5円 |

|

株主優待(3月末・9月末株主) |

100円優待券 100株で30枚 |

②アイスタイル

化粧品・美容情報サイト「アットコスメ」を運営している会社です。

ECや実店舗で化粧品販売などをおこなっています。

通販で化粧品を購入する方にはおなじみの会社ではないでしょうか。業績は年々3桁成長、2桁成長と、すさまじいばかりの高成長を遂げている会社です。株主優待もかなりお得です。

|

株価(2023年10月19日終値) |

442円 |

|

最低購入単位(2023年10月19日) |

44,200円 |

|

配当金予想 |

なし |

|

株主優待(6月末) |

100株で、6,400円相当のオンラインサイト買物割引券+店舗買物10%割引券3枚 |

株主優待で選ぶ

日々生活していると、よく通うお店や、たまに行くと癒されるスポット、よく利用するサービスがあると思います。

今後もそんなお店やサービスを利用し続けるのならば、株主になることで、サービスを優遇してもらいましょう。

以下は株主に提供される各企業のおもな株主優待です。

|

企業名 |

株価 |

株主優待 |

|

日本マクドナルドHD |

5,750円 |

優待食事券 100株で1冊 |

|

オリエンタルランド |

4,535円 |

500株以上でデイパスポート1枚 |

|

ANAホールディングス |

2,894円 |

国内営業路線片道1区間優待割引運賃 |

|

吉野家ホールディングス |

3,171円 |

100株で500円飲食券4枚 |

|

アミューズ |

1,497円 |

自社関連事業へ招待 |

|

湖池屋 |

7,980円 |

2,500円相当の自社商品 |

|

イオン |

3,082円 |

100株で優待カード3% |

|

サイバーエージェント |

785円 |

「ABEMA」プレミアム利用料無料クーポン 100株で3ヵ月分 |

|

商船三井 |

4,067円 |

「にっぽん丸クルーズ」優待券100株で2枚 |

|

藤田観光 |

4,065円 |

宿泊・レストラン・レジャー施設共通優待券100株で10枚(宿泊料金50%割引、レストラン飲食料金20%割引、「箱根小涌園ユネッサン」・「下田海中水族館」入場券50%割引) |

※株価は2023年10月19日終値

配当金の多さで選ぶ

高配当を目的に株式を購入される方が増加しています。現在、銀行等金融機関の定期預金にお金を預けていても利息はわずかしか得られません。

そこでリスクはあるものの高い配当利回りを得られる銘柄に注目が集まっているのです。そして、NISA口座で購入すれば非課税で配当金を受け取ることができます。

参考に東証プライム市場の上場銘柄の中から配当利回りの高い銘柄をピックアップしてみました。

|

銘柄 |

最低購入価格 |

年間予想配当金 |

配当利回り |

|

タマホーム |

326,000円 |

18,500円 |

約5.7% |

|

LIXIL |

160,950円 |

9,000円 |

約5.6% |

|

日本たばこ産業 |

342,100円 |

18,800円 |

約5.5% |

|

ソフトバンク |

168,250円 |

8,600円 |

約5.1% |

|

神戸製鋼所 |

178,000円 |

9,000円 |

約5.1% |

|

JFEホールディングス |

206,800円 |

10,000円 |

約4.8% |

|

コスモエネルギーHD |

532,700円 |

25,000円 |

約4.7% |

|

日本製鉄 |

321,400円 |

15,000円 |

約4.7% |

|

SOMPOホールディングス |

642,500円 |

30,000円 |

約4.7% |

|

シチズン時計 |

87,800円 |

4,000円 |

約4.6% |

会社の成長性で選ぶ

株式が上昇する最も大きな要因は企業業績が上向くことです。東京証券取引所に上場している企業は、3ヵ月に1度、四半期毎の売上や利益を公表しなければなりません。

その決算発表で利益が大きく増額される企業の株式は大きく上昇する傾向があります。特に前期赤字だった企業が黒字に転換したり、増益率が2桁の企業は、買注文が殺到することがあります。

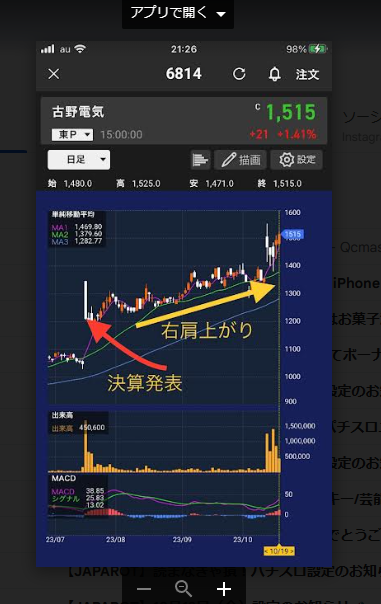

たとえば、「古野電気」が2023年7月14日に決算発表し、2024年2月期経常利益が前期比54.2%増益予想という内容に株価が反応し、その後も右肩上がりで推移しています。

業績に比べ割安な株を選ぶ

業績が良いにもかかわらず、株価が安く放置されている銘柄があります。東証に上場している銘柄は約3千社ほどあるので、業績が良くてもそのすべてが注目されるわけではないのです。

しかし、日を浴びる時が来たら、大きく上昇する可能性を秘めています。

割安であるかどうかの指標となるのが「PER(株価収益率)」です。PERの計算は以下の計算式で算出されます。

PER=株価÷1株利益

株価がどれほど利益に対して反映しているかを示し、数値が低いほど割安に放置されていることになり、今後、上昇余地があることを意味します。

2023年10月19日現在、日経平均株価採用銘柄の平均PERが約15倍ほどなので、それ以下のPERでかつ業績の内容が良い銘柄は今後、株価の上昇が期待されます。

会社の資産価値に比べ割安な株を選ぶ

会社の資産価値に比べ割安な株も今後の株価上昇が期待できます。資産価値に対して株価がいくらするかを示すのが「PBR(株価純資産倍率)」です。

PBRは、株価÷1株あたり純資産

で計算できます。

1株あたり純資産は、会社が活動を止めて解散した場合に株主に与えられる資産合計を株数で割った額です。PBRが1倍以下の銘柄は、会社の資産と比較して株価が割安に放置されていることを示します。

このPBRが現在、株式市場で大きな注目を集めています。東京証券取引所が2023年春、PBR1倍割れの企業へ、PBRを1倍に到達、そして1倍以上になるように株価を上昇させるように努力するよう指示を出したのです。

これに関心を示した海外の投資家が、日本のPBR1倍割れ銘柄を買いだして、日経平均株価は数か月で約25%上昇しました。

今後もPBR1倍割れ銘柄には注目が集まることが予想されており、株価上昇が期待されるところです。

参考までに2023年10月19日現在での、おもなPBR1倍割れで2024年3決算期に前期比増益予想である企業の一部を紹介していきます。

|

銘柄名 |

PBR |

株価 |

|

アツギ |

0.21倍 |

422円 |

|

三協立山 |

0.27倍 |

780円 |

|

三菱製紙 |

0.34倍 |

570円 |

|

共同印刷 |

0.39倍 |

2,983円 |

|

三菱UFJフナンシュルグループ |

0.86倍 |

1,238.5円 |

|

JFEホールディングス |

0.56倍 |

2,068円 |

※PBR,株価は2023年10月19日の終値

まとめ

今回は、2024年からはじまる新NISA創設を機会に初めて株式投資をおこなう方のために、銘柄選定の方法をお話してきました。株式投資における銘柄の選び方はさまざまです。

配当金を目的にするのか、株主優待を目的にするか、株価上昇を期待するのかなど、株式に何を期待するかによって選び方は異なります。

株式投資に関心がある方々にこの記事を読んでいただき、何に期待するかを考えてもらって、上手な資産運用をおこなってもらえたら嬉しいです。

なお、この記事で掲載した銘柄は確実に上昇することを保証するものではございません。投資の最終判断はご自身でお願いします。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

この記事を書いた人

ライター

ウルトラ金融大全編集部(うるきんへんしゅうぶ)

ウルトラ金融大全編集部です。

ウルトラ金融大全コラムの編集や記事をお届けしています。

ウル金セミナーでは詳しい解説を動画で案内しています。

そちらも是非ともご覧下さい。

おすすめの記事