公開日:

不動産

残価設定型住宅ローンってなに?メリット・デメリットを解説

自動車を購入する際に「残価設定型ローン」を組む人も多いのではないでしょうか。この残価設定型ローンですが、近年では住宅購入の際にも利用され始めています。

本記事では「残価設定型住宅ローン」の概要と、メリット・デメリットについて解説します。複雑な販売手法のため、きちんとサービス内容を理解していないと、うまく活用できません。ぜひこの記事を参考にし、自身が本サービスに適しているか確認してください。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

目次

残価設定型住宅ローンとは

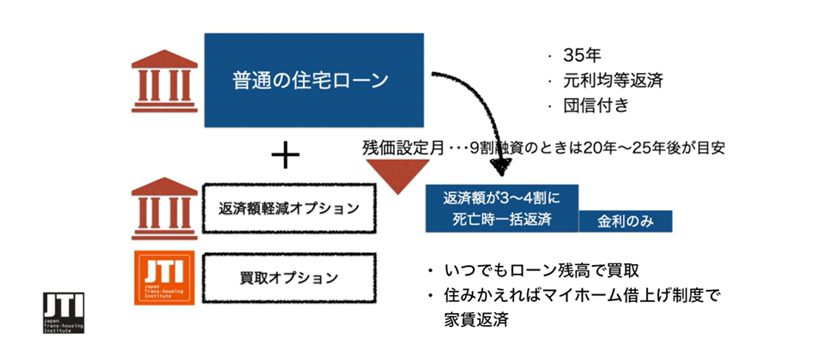

「残価設定型住宅ローン」は、通常の住宅ローンに3つのオプション行使権が設けられたサービスです。このオプションは、住宅購入時から一定期間後に迎える残価設定月(査定額)以降に行使できるようになっています。行使することで、通常の住宅ローンよりも月々の返済額を軽減できるといった特徴があります。

3つのオプション

「残価設定型住宅ローン」は残価設定月に到達してからは次のオプションが付与されます。

- 返済額軽減オプション

- 買取オプション

- 死亡時一括償還(リバースモーゲージ)

「返済額軽減オプション」

住宅購入者には返済中の住宅ローンについて、残価設定月以降ならいつでも「返済額軽減オプション」を行使できます。行使後は、ローンの返済額が当初住宅ローンの3〜4割程度圧縮されたローンに切り変わる仕組みです。

「買取オプション」

残価設定月以降であれば、いつでもその時点での住宅ローン残高と同じ金額で自宅を買い取ってもらえます。

「死亡時一括償還」

返済額軽減オプションの行使後は、死亡時一括償還のローンに変更します。本人と配偶者が亡くなった後に買取オプションが自動行使され、金融機関が家とローンを買い取る仕組みです。

もし、相続人がその住宅の保有を希望する場合や、ローン残高より高く売却できるといった場合には、相続人がローンを返済し、自身で所有や売却を実施しても問題ありません。

ダイワハウス 人生100年時代の新しい住宅ローン 残価設定型住宅ローンの動画を参照

残価設定型住宅ローンの活用例

以下の具体例で「残価設定型住宅ローン」についてみてみましょう。

例えば、5,000万円の住宅を購入し、20年後に2,000万円(残価設定月)の価値になると残価査定されたとします。この場合、20年後のローン残高は2,000万円です。

そして、20年後の残価設定月以降に「返済額軽減オプション」を行使することで毎月の返済負担を減らすことができます。加えて「買取オプション」を行使することで金融機関にローン残高で自宅を買い取ってもらうことも可能です。

「返済額軽減オプション」を行使後に本人と配偶者が亡くなられた場合は、「死亡時一括償還」が自動的に行使され、金融機関が住宅とローンを引き取ってくれます。

つまり、「残価設定型住宅ローン」は、残価設定月以降は次の3つの選択肢が設けられるのです。

1.いままで通り住宅ローンを返済していく

2.返済額軽減オプションを行使する

3.買取オプションを行使する

残価設定型ローンのメリット

残価設定型住宅ローンの概要について解説しました。ここからは、残価設定型住宅ローンのメリットについてみていきます。主なメリットは次の3つです。

・毎月の返済負担を軽減できる

・残価での買取が保証される

・ライフスタイルに合わせて住まいを柔軟に選択できる

毎月の返済負担が軽減される

残価設定型住宅ローンの1番のメリットは「毎月の返済負担が軽減される」ことです。住宅を購入後、順調にローンを返済していたものの、50代後半に入り病気やケガなどの要因で退職や転職を余儀なくされた場合、収入が大幅に下がってしまう可能性もあるでしょう。

そうなると、住宅ローンの返済もきびしくなり、ローンを滞納してしまうリスクが高まります。最悪の場合、自宅を競売に掛けられる可能性もあるでしょう。このような際に、「返済額軽減オプション」を行使すれば、それ以降は従来の3〜4割程度にローン返済額を圧縮でき、毎月の返済負担を大幅軽減できるようになります。

ただし、行使することで、元本の減りが遅くなる点に注意が必要です。

残価での買取が保証される

通常の住宅ローンであれば、残債がある状態で自宅を売却した場合、売却額よりも残債額の方が多いケースもしばしば発生します。その場合、売却しようとしても残債と売却額の差額を貯金から補填するなどして完済しない限り売却はできません。しかし、「残価設定型住宅ローン」であれば、残価での買取が保証されているので安心です。

例えば、残債が1,000万円で、売却額が800万円の場合は200万円分を貯金などで補完しなければ売却できません。「残価設定型住宅ローン」であれば、残価設定月以降に「返済額軽減オプション」を行使することで、残価での買取が保証されるため比較的容易に売却できます。

生活スタイルに合わせた選択肢が設けられている

収入の大幅な減少や、子どもの独立などによる生活スタイルが変化することで、住み替えを検討することもあるでしょう。「残価設定型住宅ローン」であれば、このような状況下でも柔軟に対応しやすくなります。

例えば、30歳で子どもが誕生し、これを機に住宅を購入したとします。いずれ子どもが独立して家を出た場合、おそらく50歳から60歳くらいに差し掛かっているかと思われます。今後、夫婦2人で生活するとなれば、現在の自宅が必要ないと考える局面も出てくるでしょう。

このような場合に「買取オプション」を行使すれば、ローン残高と同額で自宅を買い取ってもらえます。そして、新たに住宅の購入者を見つける必要もないため、手間もかからず次の住まいへスムーズに移転しやすくなるのです。

また、「返済額軽減オプション」の行使後に「一括借り上げ制度」が設けられており、現在の自宅を賃貸に出すことも可能です。もし、賃料がローン返済額を上回れば、賃貸に住みながら家賃収入(キャッシュフロー)を得ることもできます。

残価設定型ローンのデメリット

ここまで「残価設定型住宅ローン」のメリットについてみてきましたが、デメリットもいくつか存在します。「残価設定型住宅ローン」のデメリットは次の2つです。

ローンの延長期間が長くなると通常ローンより総支払額が増える可能性がある

「返済額軽減オプション」を行使し、住宅ローンの延長期間が長くなるにつれて支払総額は多くなる可能性があります。長い期間利息を支払うことになるため、結果的に通常の住宅ローンで返済する場合よりも支払い総額が多くなるということです。

ただし、支払い総額が多くなった場合でも毎月の返済負担は少額のため、住み替えて賃貸住宅で生活するよりも住居コストは少ない可能性が高いです。そのため、安易に売却して賃貸に移るのではなく、全体的な費用と生活負担をしっかりと比較検討した上で判断することが重要です。

住宅の維持の手間やコストが発生する

「残価設定型住宅ローン」を利用するには、長期優良住宅など一定の基準を満たした住宅に限定されます。これらの住宅は定期的に点検を受ける必要があり、メンテナンス費用も数年単位で発生することを視野に入れておかなければなりません。

また、「買取オプション」を行使するまでは、自宅の所有権は本人名義のため、固定資産税の費用も発生します。

「残価設定型住宅ローン」に向いている人

残価設定型住宅ローンのメリット・デメリットをみてきましたが、実際にどのような人がこのサービスに向いているのでしょうか。以下で向いている人の特徴について詳しくみていきましょう。

生活が困窮してローンを払えそうにない人

収入が大幅に減ったことなどが原因で、生活が苦しくなってしまう人もいるでしょう。このような場合には「残価設定型住宅ローン」は有効な手段となります。

例えば、40歳で住宅ローンを組み75歳でローン完済の場合、65歳で定年退職を迎えた後に収入が大きく減少する可能性があります。そのような場合にローン返済が困難になる人もいるでしょう。

このタイミングで「返済額軽減オプション」を行使すれば、月々の返済額を大幅に軽減でき、一時的な負担を和らげることが可能になります。

住宅に対して柔軟な選択肢を持ちたい人

住宅を所有したいけど「この場所にずっと住み続けるつもりはない」といった人にも向いているでしょう。

子どもが独立したため夫婦2人で別の地域に移住したい場合は、残価設定月以降に「買取オプション」を行使し、自宅を残価で買い取ってもらいます。これにより、すぐにローンが完済され、新たな生活にスムーズに移行できるでしょう。

もちろん、このまま住み続ける場合は、オプションを行使せずに引き続き住宅ローンの返済を続けて生活することも可能です。「残価設定型住宅ローン」は、その時の環境の変化に応じて自身に適したオプションを選択できるのです。

自宅を相続する人がいない人

通常、住宅ローンの返済終了後の自宅は資産となり、自身が亡くなった際に相続の対象となります。しかし、子どもがいない家庭など、自宅を相続する人がいないケースもあるでしょう。そのような場合も「残価設定型住宅ローン」は活用しやすいサービスといえます。

自身と配偶者の死後は自動的に「死亡時一括償還」が行使され、相続人がいない場合でも金融機関が買い取ってくれるため、空き家になる心配はありません。将来的に自宅を相続の対象にしない考えの人は、残価設定型住宅ローンの利用を検討してみるのも選択肢の1つです。

仕組みをきちんと理解した上で活用を検討しよう

今回は「残価設定型住宅ローン」について解説しました。通常の住宅ローンに「返済額軽減オプション」や「買取オプション」を行使できるサービスです。

「毎月の返済負担を軽減できる」ことや「残価での買取が保証される」などのメリットがある一方で、長期間の支払いが続くと返済総額が通常の住宅ローンよりも多くなるデメリットが存在します。

「残価設定型住宅ローン」は複雑な販売手法のため、きちんと商品内容を理解することは難しいかもしれません。しかし、よくわからないままサービスを利用してしまうと、「じつは損をしていた」ということもあり得ます。

そのため、自身がこのサービスに適しているかは、本サービスを取り扱っている金融機関やファイナンシャルプランナーなどの専門家に相談してみることが重要です。

ウルトラ金融大全が動画で見れる!

お金の事が分かる!増やせる!無料動画が公開中!

出典

一般社団法人 移住・住みかえ支援機構

https://zanka-simulation.jti.or.jp/

楽天銀行 金利選択型の「残価設定型住宅ローン」の取扱いを開始

https://www.rakuten-bank.co.jp/press/2023/230609.html

ダイワハウス 人生100年時代の新しい住宅ローン 残価設定型住宅ローン

https://www.daiwahouse.co.jp/jutaku/feature/indexsupp/choice/zanka/

この記事を書いた人

ライター

辻本剛士(つじもと つよし)

CFP(R)認定者、一級ファイナンシャルプランニング技能士、宅地建物取引士、証券外務員二種

独立型FPとして相談業務、執筆業務を中心に活動中。

おすすめの記事